|

||||

|

|

Глава 3Финансовый эйрбэг, финансовая стабильность и финансовая свобода

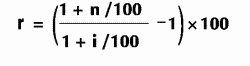

Представьте, что все ваши источники дохода внезапно иссякли. Так ли уж это невероятно? Можно лишиться работы в результате банкротства компании-работодателя, массовых сокращений, вынужденной смены местожительства – причин для этого множество. А если ваш заработок зависит исключительно от проделанной вами работы? Если вы занимаетесь частным извозом, ремонтом квартир, репетиторством и тому подобным? Любая мало-мальски серьезная болезнь или несчастный случай – и вы лишитесь на время недомогания своего дохода. А ведь как гласит закон Мерфи, если какая-нибудь неприятность может случиться, она случается. Может произойти и так, что ваш доход будет оставаться на прежнем уровне, но внезапно резко возрастут расходы: кому-то из родственников – например, бабушке – понадобится круглосуточный уход или дорогостоящая операция, или на вас обрушатся обязательства по возмещению ущерба, которые не покрывает ваша страховка... Представьте, что эти новые неожиданные расходы будут соизмеримы с вашим доходом. Но так как под давлением все ухудшается, согласно другому закону Мерфи, то вполне может случиться, что в этот трудный для вас момент еще и начнутся неприятности на работе, и ваш доход уменьшится или вовсе прекратится... Страшноватая картина вырисовывается – такой этюд в багровых тонах. Но все-таки, если что-нибудь похожее на вышеописанное с вами – не дай Бог, конечно! – случится, как долго вы смогли бы прожить на имеющиеся у вас средства? Собственно, это повторение вопроса № 5 из предыдущей главы. Хороший встречный вопрос звучит так: «А как долго нужно?» Универсального ответа на него не существует. Это зависит от множества факторов: вашего возраста и совокупности ваших знаний и умений (например, сможете ли вы найти себе новый источник дохода, если, допустим, проблемы со здоровьем не позволят вам заниматься прежним видом деятельности), а также вашего оптимизма. Как уже говорилось выше, большинство людей переоценивают то, что можно сделать за год, однако в данном случае ощущение, что «год – это много» позволяет тем, у кого имеются сбережения на 12 месяцев жизни, чувствовать себя защищенными. Такого рода сбережения я называю подушкой безопасности – финансовым эйрбэгом. У вас есть финансовый эйрбэг, если вы сможете сохранить минимально приемлемый для вас уровень жизни на протяжении 12 месяцев безо всяких дополнительных доходов. Обратите внимание на формулировку «минимально приемлемый уровень жизни»! В книге «Как стать миллионером в России» я писал, что наши настоящие потребности на деле невелики: жилье, еда, минимум одежды. Для обозначения расходов на эти потребности, величина которых меняется лишь с ростом потребительских цен, но в текущий момент постоянна и не зависит от размера дохода, принято использовать термин автономное потребление. Но большинство из нас, говоря о своих потребностях, на самом деле имеют в виду не автономное потребление, а большое количество своих желаний. Уместно вспомнить старое изречение о том, что цивилизация – это не удовлетворение потребностей, а их умножение. Обратитесь еще раз к расходной части своего семейного бюджета (см. табл. 2). Вычеркните все статьи, на которые у вас не будет средств в случае возникновения форс-мажорных обстоятельств. Уменьшите соответствующим образом расходы по оставшимся статьям. Таким способом вы определите минимально необходимую для вас сумму денег. Разумеется, у разных людей эта сумма будет различной – очевидно, что холостому молодому человеку денег требуется меньше, чем семье из пяти человек, – но в любом случае величина финансового эйрбэга окажется довольно значительной и, следовательно, возникнет вопрос: «А в каком виде следует хранить эти сбережения?» Рассмотрим ответ на этот вопрос на примере. Допустим, при тщательном обдумывании вы приходите к выводу, что в случае необходимости сможете прожить на 5000 руб. в месяц. Следовательно, у вас должны быть сбережения в размере 5000 руб. ? 12 мес. = 60 000 руб. Так как эти деньги являются аварийным запасом, то они должны быть легкодоступны. Самым доступным вариантом является, разумеется, хранение «под подушкой». Если бы мы с вами жили не в России, а, скажем, в Европе, то я бы так и посоветовал делать. И дело не в пресловутой российской криминальной обстановке – этот вопрос я вовсе не собираюсь обсуждать на страницах книги. Дело в инфляции. При 10-процентной инфляции хранить 60 000 руб. в наличном виде – значит терять 6000 руб. ежегодно. Но в реальности уровень инфляции в России значительно выше. По независимым экспертным оценкам (а верить официальным данным просто глупо – уровень инфляции является одним из показателей эффективности работы правительства, и последнее пускается во всевозможные методологические тяжкие, чтобы продемонстрировать более низкий ее уровень), инфляция в 2005 году составила порядка 14 %. И это еще без учета инвестиционной составляющей! А ведь, например, цены на недвижимость во многих регионах выросли на 50, 70 и даже более процентов! Сразу скажу, что полностью защитить свой финансовый эйрбэг от инфляции невозможно – любые вложения, доходность от которых превышает ее уровень, не отвечают требованию мгновенной доступности. Под мгновенной подразумевается доступность в течение 48 часов. Очевидно, что не так много возможностей для хранения средств, удовлетворяющих этому условию. Это наличные в рублях и в валюте, рублевый и валютный счета в банке, а также некоторые ценные бумаги. Эйрбэг нужен на случай возникновения проблем, но, как говорится в пословице, разделить проблемы – значит уменьшить проблемы. Проблемы можно разделить на требующие мгновенных действий (срочная поездка, неотложные медицинские расходы и т. п.) и те, решение которых в любом случае требует времени (та же потеря работы). Таким образом, для решения проблем первой группы нет другого выхода, кроме как держать под рукой определенную сумму наличных рублей. Здесь не годятся ни банковские счета, ни валюта – а вдруг день ги понадобятся глубокой ночью в выходной день?! Что же касается страховки на случай возникновения второго типа проблем, то лучшим вариантом, на мой взгляд, является покупка паев открытых паевых фондов облигаций. Подробнее о паевых фондах будет рассказано в девятой главе. Здесь же я отмечу, что фонды облигаций обеспечивают «чистый» (с учетом издержек и налогов) доход в 7–12 % годовых, независимо от колебаний на фондовом рынке. Это хоть и не перекрывает инфляцию, но существенно снижает обесценивание ваших денег. А паи открытых фондов можно продать в любой рабочий день, при условии, что поблизости имеется пункт продаж соответствующего фонда. Что в принципе сейчас не является проблемой. Кроме того, если в течение 3-х лет вам не понадобится погашать свои паи, то есть вероятность, что вы избежите уплаты 13-процентного налога на полученный доход, и, таким образом, доходность от такого вложения может оказаться выше, чем по банковскому депозиту (порядка 9-11 %). Но обращаю внимание, что если деньги на депозите снять до окончания срока действия договора, то никаких процентов вы не получите вовсе. Почему я говорю «есть вероятность»? Потому что наши налоговики – люди творческие... впрочем, к теме налогообложения вкладов я еще вернусь. Исходя из сказанного, 60 000 руб. в нашем примере я бы разделил следующим образом: ? 30 000 руб. – под подушкой (или под матрацем, если вам больше нравится); ? 30 000 руб. – в паях открытого ПИФа облигаций. Можно менять это соотношение в зависимости от конкретной ситуации, но иметь под рукой определенную сумму наличных денег – необходимо. На случай, если у кого из читателей вдруг возникнет вопрос: «Я же собрался стать миллионером! Так зачем мне ломать голову о каких-то жалких сбережениях в пару тысяч долларов?», расскажу один анекдот. Встречаются два собачника. Один другому хвастается: – Ты знаешь, мой бультерьер на коньках умеет кататься! – Какой же это бультерьер? Это, наверное, бульдог – вон морда какая приплюснутая! – Да нет, это бультерьер. Просто он тормозить еще не научился. На отечественных автомобилях нет подушек безопасности, что, конечно, не мешает каждому владельцу «Жигулей» мнить себя Шумахером и носиться на предельной скорости. Правда, количество ежегодно гибнущих на наших дорогах соизмеримо с потерями во время серьезных войн... А теперь представьте, что вы сняли с машины еще и тормоза. Прибавит это нововведение вам скорости или нет? Итак, первым этапом на пути к вашему финансовому благополучию является создание эйрбэга. Наличие такого резерва позволит избежать вынужденных (а потому всегда убыточных) шагов в случае возникновения непредвиденных обстоятельств, и даже в благоприятной ситуации он будет придавать замечательную уверенность в своих силах. Разумеется, такая защита может помочь отнюдь не во всех жизненных ситуациях, как и подушка безопасности в автомобиле не спасет, если вы ухнете в пропасть, но законы вероятности всегда играют на стороне предусмотрительных, а удача, как говорят в Америке, предпочитает подготовленный рассудок. Да и совсем бояться жизненных неприятностей не стоит. Можно привести бессчетное количество примеров, когда люди добивались выдающихся успехов, только пройдя через тяжелые испытания. Есть изречение, которое лично мне очень нравится: иногда решительный шаг вперед – результат хорошего пинка сзади. Но, повторюсь, бояться проблем не стоит, а готовиться к ним – необходимо. Эйрбэг является одноразовым аварийным средством, позволяющим прожить без доходов некоторое ограниченное время, а вот говорить о финансовой стабильности можно только тогда, когда у вас имеется инвестиционный капитал, способный безо всяких дополнительных доходов обеспечить вам минимально приемлемый уровень жизни сколь угодно долго. С учетом инфляции. С минимально приемлемым уровнем жизни мы определились на первом этапе. Сейчас же необходимо оценить размер инвестиционного капитала, а также выяснить, каким условиям должно отвечать его размещение, чтобы можно было при необходимости жить исключительно на проценты, не трогая сам капитал. Иначе рано или поздно мы его «проедим». Размер требуемого капитала легко оценить по следующей формуле: K = (z/r) * 100 где K – капитал; z – сумма, обеспечивающая минимальный уровень жизни в течение года; r – реальная процентная ставка. Реальная процентная ставка – это процентная ставка, очищенная от инфляции. Этим она отличается от номинальной – формально декларируемой – ставки. Грубо оценить реальную ставку можно по формуле: r = n – i где n – номинальная процентная ставка; i – ожидаемый или планируемый уровень инфляции. Однако так оценивать инфляцию можно только при небольшом значении ее уровня. Более точной формулой расчета реальной процентной ставки является формула Фишера:

Таким образом, если мы нашли способ размещения нашего капитала по номинальной ставке 20 % годовых, в то время как инфляция составляет 12 %, то реальная ставка будет равняться 7,14 %. Если же для поддержания минимального уровня жизни нам требуется 60 000 руб. в год, то тогда мы должны иметь капитал в 840 000 руб. Это – цель, к которой следует стремиться и постараться достичь ее как можно быстрее. По этой причине я не советую вам завышать планку минимального приемлемого для себя уровня жизни, так как это может значительно отодвинуть достижение цели. Ведь успех всегда порождает успех! Ощущение, что, невзирая на обстоятельства, вы всегда сможете прожить на проценты со своего капитала, избавит вас от беспокойства (а оно подспудно всегда присутствует – даже у людей с самыми крепкими нервами) и позволит вам впервые ощутить себя независимым и состоятельным человеком, а также обрести соответствующее мышление и поведение. Успешное решение этой задачи поселит в вас уверенность, что даже цель стать миллионером (быть может, кажущаяся вам неосуществимой) вполне достижима! «Единственным препятствием осуществлению наших планов на завтра могут быть наши сегодняшние сомнения», – говорил Франклин Делано Рузвельт. Избавьтесь от сомнений, обеспечив себе финансовую стабильность! Точно таким же путем вы можете рассчитать и сформулировать для себя – в числовом выражении, – что означает для вас финансовая свобода. Если с учетом инфляции вы сможете сохранять желаемый образ жизни сколь угодно долго, не уменьшая инвестиционного капитала, – значит, вы обрели настоящую финансовую свободу. Впрочем, желаниям, а также средствам их осуществления будут посвящены следующие главы.

|

|

||

|

Главная | В избранное | Наш E-MAIL | Прислать материал | Нашёл ошибку | Наверх |

||||

|

|

||||