|

||||

|

|

Глава 8Риск и управление деньгами

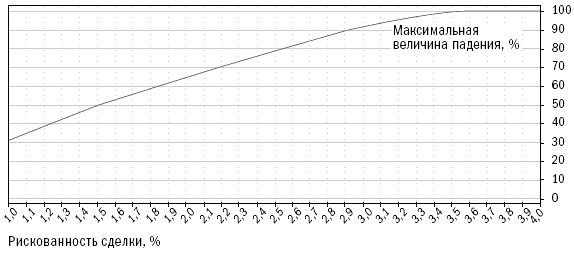

Подобно многим понятиям, которые используются в трейдинге (таким как ожидания, перевес, риск крушения), понятие управления деньгами пришло из теории игр. Управление деньгами – это искусство удержания риска крушения на приемлемом уровне при одновременном увеличении потенциала прибыли путем выбора приемлемого количества акций или контрактов (того, что мы называем размером сделки) и ограничении общего размера позиции с целью обезопасить себя от ценовых шоков. Умелое управление деньгами дает возможность продолжать торговлю в течение неизбежных для каждого трейдера плохих периодов. Обсуждение этого вопроса обычно сводится к построению бесчисленных формул и методов точного определения количества заключаемых контрактов. Риск воспринимается как определенное и известное понятие, каковым он на самом деле не является. В этой главе ничего подобного не будет. Я верю в то, что управление деньгами – это не наука, а скорее искусство или даже религия. Нет совершенных путей определения рисковой позиции. Нет правильных для всех ответов – у каждого они свои. И ответы эти можно получить, только задавая правильные вопросы. По сути своей управление деньгами – это поиск баланса между большим риском, при котором вы можете потерять все и будете вынуждены уйти с рынка, и небольшим риском, при котором вы заработаете самую малость. Есть два случая, когда излишний риск может заставить вас прекратить торговать: продолжительное падение, превышающее ваши психологические возможности, и внезапный ценовой шок, иссушающий торговые счета. Ваш уровень риска является функцией от того, что вы считаете важным. По этой причине, если вы собираетесь торговать, то должны тщательно ознакомиться с последствиями большего или меньшего риска, который на себя берете; только так вы можете принять осознанное решение. Многие продавцы систем и лекторы курсов по трейдингу заставляют нас думать, что каждый может следовать своим методам и разбогатеть легко и быстро. Подобная стратегия помогает им продавать свой продукт в большем количестве, но преуменьшает опасности риска и преувеличивает возможности обогащения. Проще говоря, они лгут. Риск реален, а трейдинг сложен. Начиная агрессивную торговлю, нужно отчетливо понимать, что стабильная доходность в 20 или 30 процентов годовых принесет вам много денег за относительно небольшой период времени, практически вне зависимости от суммы, с которой вы начинаете. Сила сложных процентов велика, если только вы не потеряете все и вам не придется начинать сначала. Если вы можете обеспечивать доходность 30 процентов годовых, то, начав с 50 000 долларов, через 20 лет вы получите почти 10 миллионов долларов. Попытка агрессивно увеличить доходность до 100 или 200 процентов годовых существенно повысит ваши шансы на проигрыш и остановку операций. Я настоятельно рекомендую вам придерживаться консервативного подхода в первые годы торговли. Представьте себе, что случилось бы, если бы вы агрессивно торговали с использованием системы Дончиана в 1987 году. Рисунок 8–1 демонстрирует размер максимальных провалов при увеличении уровня риска. Рисунок 8–1. Зависимость максимального истощения от уровня риска  Copyright 2006 Trading Blox, все права защищены. Заметьте, что кривая стабильно растет и пересекается с осью на уровне 100 процентов. Это означает, что, если бы вы агрессивно торговали и рисковали в каждой сделке тремя процентами капитала, вы могли бы разориться буквально за один день – именно в один из дней рынки процентных ставок внезапно изменили направление. Для большинства людей правильным путем торговли (как показывает историческое моделирование) является тот, при котором падение составляет примерно половину того, что они могут выдержать. Это обеспечивает буфер на случай, если падение будет глубже, чем показывало историческое моделирование. Кроме того, это снижает вероятность потери всех денег в случае ценового шока. Не верь тому, что слышишьМногие рассматривают управление деньгами как магический эликсир, способный исцелить все недуги трейдинга. Другие создали сложные формулы и написали целые книги об управлении деньгами. Но вопрос не следует слишком усложнять. Правильно управлять деньгами легко. Имея торговый счет определенного размера, вы можете безопасно покупать определенное количество контрактов на каждом фьючерсном рынке. Для некоторых рынков или малых торговых счетов это количество может быть равно нулю. Например, у природного газа (код NG на Нью-Йоркской бирже) показатель ATR составлял не так давно 7500 долларов на контракт. Если вы помните, это означает, что в среднем величина контракта видоизменялась в течение дня на 7500 долларов. Таким образом, для системы, использующей стопы в пределах 2 ATR (например, тренд Дончиана), потеря по одной сделке может составлять 15 000 долларов. Будь у вас счет в размере 50 000 долларов, эта потеря составила бы около 30 процентов вашего счета. Многие сказали бы, что рисковать 30 процентами счета по одной сделке – не очень хорошая идея. Таким образом, правильное количество контрактов по NG для счета в 50 000 долларов должно быть равно нулю. Даже для счета в 1 миллион долларов подобная сделка означала бы 1,5-процентный уровень риска, что считается многими слишком агрессивным. Операции со слишком большим уровнем риска являются, возможно, основной причиной неудач трейдеров-новичков. Часто новички торгуют так агрессивно, что небольшая череда потерь просто уничтожает их торговый капитал. Новички не всегда понимают опасностей «плеча», а так как брокеры и биржа позволяют им покупать и продавать контракты со столь небольшой суммой, как 20 000 долларов, они так и поступают. И снова о риске крушенияЧуть раньше мы обсуждали концепцию риска крушения, то есть возможность потерять вследствие череды убытков столь большую сумму капитала, что дальнейшая торговля уже невозможна. Определение риска в понимании многих связано со случайным набором исходов, основанном на простых формулах, взятых из теории вероятностей. Многие полагают, что крушение может произойти из-за быстро наступившего периода потерь. Я считаю, что в целом не это приводит трейдеров к краху. Трейдеры не часто винят в своих ошибках случайное поведение рынка. Скорее проблема возникает в связи с серьезными ошибками в их анализе. Ниже перечислены причины, которые, по моему мнению, приводят к неудачам при торговле биржевыми товарами. – Отсутствие плана. Многие трейдеры при принятии решений основываются на слухах, догадках, непроверенных данных и вере в то, что они знают что-то о будущем движении цен. – Слишком высокий риск. Многие опытные трейдеры потерпели крушение, так как взяли на себя слишком высокий риск. Я не говорю о ситуациях, где риск на 50 или 100 процентов выше разумного. Я видел трейдеров, торговавших на уровне риска, в 5 или 10 раз превышавшем уровень, который я считаю разумным даже для агрессивной торговли. – Нереалистичные ожидания. Многие новички торгуют рискованно, так как имеют нереалистичные ожидания относительно того, сколько они могут заработать и какую отдачу могут получить. Часто новички начинают торговать, имея лишь общие знания: они верят в то, что достаточно умны, чтобы переиграть рынок без какой-либо подготовки и с минимальным количеством информации. Когда я начал работать с системами трейдинга по фьючерсам в школе, то обратил внимание на странное обстоятельство: среди наших клиентов было много докторов. В то время я полагал, что это связано с их высокими доходами и возможностью рискнуть частью денег на рынке фьючерсов. Сейчас, глядя назад, я понимаю, что истинной причиной, побуждавшей их вкладывать непропорционально много в торговлю биржевыми товарами, служило их доверие к собственному интеллекту и вера (может быть, чрезмерная) в возможность перенести личный успех из своей области деятельности в другую. Доктора, бесспорно, толковые люди. Вы не сможете стать врачом, не закончив хороший университет, не сдав сложные экзамены и не получив хорошие отметки. Выпускники высших медицинских учебных заведений достигают уровня успеха, который многих манит, но не многим покоряется. Естественной для толковых и успешных в своей профессии людей является вера в то, что они могут преуспеть и в трейдинге. В то же время многие доктора считают, что могут стать успешными трейдерами сразу же. Трейдинг кажется им занятием настолько простым, что они почти безоговорочно верят в такую возможность для себя. Однако я обнаружил, что многие из них не стали успешными, так как не имели реалистичных ожиданий. Успех в какой-либо сфере бизнеса не гарантирует успеха в трейдинге. Трейдинг, хотя и прост в техническом аспекте, не так прост в других отношениях. Требуется много времени и знаний, чтобы понять, что торговать легко, и много лет неудач – чтобы понять, как сложно делать простые вещи и не упускать из виду основные правила торговли. Посмотрите на Черепах. Нас всех обучали одним и тем же методам в течение двух недель, однако некоторые из нас так и не смогли зарабатывать деньги. Многое располагало к тому, чтобы делать правильные вещи, – мы учились друг у друга, но не все последовали методам, которым нас учили. Управлять деньгами в стиле Черепах означает оставаться в игреОсновная цель трейдинга состоит в том, чтобы оставаться в игре. Время на вашей стороне. Система или метод с положительными ожиданиями со временем сделает вас богатыми, даже богаче, чем вы можете себе представить. Но это произойдет, только если вы будете продолжать торговать. Для трейдеров есть два вида смерти: медленная, болезненная смерть, заставляющая выходить из игры в печали и разочаровании, и быстрая смерть, которую мы обычно называем блоу-ап. Многие трейдеры переоценивают свой болевой порог, ошибочно считая, что могут перенести 30-, 40-, а иногда и 50-, и даже 70-процентное падение. Это может существенно отразиться на их трейдинге, так как они либо полностью прекращают операции, либо меняют метод в самое неудачное время – после того, как понесут существенные убытки. Трейдинг сложен из-за непредсказуемости будущего, а люди не любят непредсказуемость. К сожалению, реальность такова, что рынки действительно непредсказуемы, и лучшее, на что вы можете надеяться, – что метод сработает через достаточно долгое время. Поэтому ваши методы трейдинга должны быть выстроены так, чтобы максимально уменьшить неопределенность, которую вы можете ожидать в ходе трейдинга. Рынки и так обладают высокой неопределенностью – к чему добавлять сюда разнообразие за счет неправильных методов управления? Поскольку Путь Черепах не предполагает прогнозов, на каких рынках будет тренд и какие сделки будут удачными, мы относились к каждой сделке с одинаковым вниманием и ожиданиями. Там, где это было возможно, это означало риск одной и той же суммой капитала на каждом рынке. Внедрение управления деньгами согласно Пути Черепах повышает возможность достижения стабильной отдачи, так как наш подход сглаживает относительные уровни изменчивости и риска на разных рынках. Слишком простые стратегии (например, торговля одним контрактом на каждом рынке) и методы, не использующие нормализацию по волатильности, могут привести к тому, что результаты сделок на одном рынке затмят результаты на других. Иначе говоря, большой доход на одном рынке не сможет компенсировать небольшую потерю на другом, размер контракта на котором больше. Хотя многие трейдеры интуитивно чувствуют, что это так, они все равно используют достаточно упрощенные механизмы принятия решения о том, с каким количеством контрактов работать на каждом рынке. Например, они покупают один фьючерсный контракт на S&P 500 на каждые 20 000 долларов своего торгового счета. Этот метод может использоваться на протяжении 10 лет, несмотря на то что уровень волатильности рынка изменяется. Такой несистемный подход может неоправданно увеличить нестабильность отдачи от сделок. N-факторКак я уже говорил, Рич и Билл использовали инновационный метод для определения размера позиции на каждом рынке, основанный на величине ежедневного движения рынка вверх или вниз в постоянном долларовом выражении. Для каждого рынка было определено количество контрактов, которое позволяло ему сдвинуться вверх или вниз примерно на одну и ту же величину в долларовом выражении. Так как количество контрактов на каждом рынке было нормализовано на меру изменчивости, названную N, ежедневные колебания в рамках одной сделки были сопоставимыми. Некоторые трейдеры предпочитают измерять риск в терминах разницы между ценой, по которой сделка была заключена, и ценой, при которой они выйдут из сделки. Однако это только одно из определений риска. В октябре 1987 года было неважно, где мы установили свои стопы. Рынок проскочил все значения стопов за одну ночь. Если бы я использовал метод, основанный лишь на разнице между ценой входа и ценой стопа, то в тот день я потерял бы в четыре раза больше, чем любой из Черепах, так как я применял стоп, равный четверти позиции. Я применял стоп, равный 1/2 ATR, в то время как большинство Черепах использовали стоп, равный 2 ATR. Поэтому, если бы я использовал метод оценки на базе разницы между ценами входа и стопа, в результате расчетов моя позиция была бы в четыре раза больше, чем у остальных Черепах. К счастью, Рич использовал в качестве способа управления рисками расчет размера позиции с учетом изменчивости. Поэтому размер моей позиции относительно величины торгового счета был таким же, как и у других Черепах, и воздействие на нас ценового шока было одинаковым. Я уверен, что этот метод был выбран не случайно. Безусловно, Рич и Билл при определении размера максимального риска для Черепах помнили о прежних ценовых шоках. При определении наших правил трейдинга Рич и Билл предприняли гениальный ход, установив общие пределы риска. Это корректировало величину наших падений и в особенности воздействие на нас ценовых шоков. Как я уже упоминал, наши позиции были разделены на юниты. Размер каждого юнита определялся количеством контрактов, при котором движение цены в пределах 1 ATR было бы равно 1 проценту нашего торгового счета. Для счета в 1 миллион долларов это составляло 10 000. Соответственно, если мы знали сумму, составляющую 1 ATR движения цены для данного рынка, то, разделив 10 000 долларов на эту величину, мы получали количество контрактов, которые могли покупать или продавать на каждый миллион долларов, выделявшийся нам Ричем. Мы называли эти значения размером юнита. Рынки с высокой изменчивостью или крупным размером контракта имели более низкие размеры юнита, чем рынки с низкой изменчивостью или небольшим размером контракта. Несомненно, Рич и Билл замечали то, что замечает каждый трейдер: многие рынки существенно коррелируют между собой. В конце большого тренда, когда начинаются плохие дни, кажется, что против тебя движется все и сразу. Даже рынки, между которыми обычно не наблюдается корреляции, становятся таковыми в те изменчивые дни, когда нарушается крупный тренд. Вспомним внезапный ценовой шок октября 1987 года. Почти каждый рынок, на котором мы работали, в те дни двигался против нас. В целях противостояния этому натиску Рич и Билл установили ряд ограничений для нашего трейдинга. Во-первых, мы могли работать только с 4 юнитами на каждом рынке. Во-вторых, на рынках с высокой корреляцией мы могли работать только с 6 юнитами. В-третьих, в каждом направлении мы могли разместить не больше 10 юнитов (10 юнитов в короткой или длинной позиции). Если позиции открывались на некоррелирующих рынках, этот размер мог быть увеличен до 12 юнитов. В те дни эти ограничения позволили Ричу сохранить более 100 миллионов долларов. Если бы ограничения не были установлены, потери были бы ужасающими. Я часто встречаю людей, утверждающих, что они провели историческое тестирование применения метода Черепах и доказали его несостоятельность. Например, они говорят: «Я применил все правила, кроме ограничений по юнитам». Ограничения по юнитам были важнейшей составляющей нашей системы, так как служили механизмом фильтрации наших сделок на нестабильных рынках. Хорошим примером служат фьючерсы по процентным ставкам. В рамках программы Черепах мы торговали на четырех рынках: евродоллары, US Treasury bonds, 90-дневные Treasury bills и двухлетние Treasury notes. Время от времени на каждом из этих рынков проявлялись сигналы входа. Мы обычно держали позиции на двух из четырех рынков – там, где сигналы появились первыми. Такой же принцип в целом применялся в торговле фьючерсами на иностранные валюты. Мы торговали французскими франками, британскими фунтами, немецкими марками, швейцарскими франками, канадскими долларами и японскими иенами. Однако в конкретный момент времени мы держали позиции только в двух или трех валютах. По этой причине наличие ограничений позволило нам избежать большого количества убыточных сделок. Рынки, по которым сигналы появились позже, не двигались далеко, и, скорее всего, сделки по ним были бы убыточны. Правила расчета рискаОдним из лучших способов оценки рисков конкретной системы или рисков, связанных с наличием определенной позиции, является изучение основных ценовых шоков за последние 30 или 50 лет. Если исследовать гипотетическую возможность наличия той или иной позиции в период произошедшего ценового шока, можно определить размер риска, связанный с 50-процентным падением, или сумму потерь, приводящую к банкротству. Используя компьютерные системы, можно легко вычислить размер оптимальной позиции в те дни и размеры возможных потерь при наличии той или иной позиции. Теперь подумайте, что могло бы произойти при худшем варианте развития событий. Об этих вещах думать неприятно, но их нельзя исключать, поэтому вы должны иметь план действий для таких случаев. Что могло бы произойти с вашими позициями, если бы Аль-Кайеда обрушила свою атаку не на Всемирный торговый центр, а на объект где-то на Манхэттене? Что произошло бы, случись такое бедствие в Токио, Лондоне или Франкфурте? Каждый агрессивный игрок имеет гораздо большие шансы потерять все в случае ЧП непредсказуемого масштаба. Вы должны всегда об этом помнить, особенно когда слышите зов сирен, поющих о 100-процентном возврате на вложенный капитал. |

|

||

|

Главная | В избранное | Наш E-MAIL | Прислать материал | Нашёл ошибку | Наверх |

||||

|

|

||||